相続税を大幅に節税できる“配偶者居住権”について

2020年4月1日、改正民法施行に伴い、“配偶者居住権”という制度が新しく創設されました。

これは、相続人の配偶者や子にとって非常に有利な制度で、大幅な相続税の節税にも繋がります。

多額の相続税を支払うことに不安を抱える方も多いと思うので、今回はこの制度について詳しく解説しましょう。

配偶者居住権の概要

相続によって、被相続人が遺した財産の中には、不動産も含まれます。

また、亡くなった被相続人が住んでいた不動産において、配偶者の方が同居していたというケースももちろんあるでしょう。

むしろ、婚姻関係なのであれば、どちらかが亡くなるまで同居し続けるのは至極当然です。

“配偶者居住権”は上記の場合に、配偶者が賃料を負担することなく、そのまま被相続人と同居していた不動産に住み続けることができる権利を指しています。

ちなみに、配偶者居住権が適用される不動産は、あくまで被相続人の配偶者が“相続開始時に居住していた場合”に限られます。 したがって、もし配偶者だけが自宅を離れ、高齢者施設等で生活していた場合、この権利は設定できないと考えられます。

配偶者居住権の活用方法について

では、配偶者居住権は一体どのように活用する権利なのでしょうか?

活用したいシーンとしては、主に以下のようなシーンが挙げられます。

・住居も生活費も確保したいとき

・法定相続人に不動産を引き継がせたくないとき

・相続税を節税したいとき

それぞれ詳しく見ていきましょう。

住居も生活費も確保したいとき

例えば、被相続人の法定相続人として、配偶者と離れた場所に住む1人息子がいるとしましょう。

また、被相続人が遺した不動産の価値が2,000万円、預貯金も同じく2,000万円あるとします。

この場合、配偶者と息子で分け合う財産は、法律上2,000万円ということになります。

ただ、配偶者が2,000万円の不動産を相続すると、生活費に困ってしまいますし、逆に2,000万円の預貯金を相続しても、住む場所に困ってしまいます。

こんなときに活用したいのが、配偶者居住権です。 当権利を利用すれば、配偶者はそのまま相続した不動産に住み続けられる上に、このとき配偶者居住権の価値が1,000万円であれば、預貯金2,000万円のうち1,000万円を引き継ぐことができ、生活費も確保できます。

法定相続人に不動産を引き継がせたくないとき

法定相続人が配偶者(後妻)の子、前妻の子になる場合、あるいは被相続人に子どもがいない場合は、被相続人の死亡後に配偶者のために不動産を遺してあげたいものの、配偶者の死亡後には、配偶者の法定相続人(兄弟、甥姪)に財産が渡ってしまうのを避けたいというニーズがあります。

この場合には、配偶者居住権を活用し、配偶者が生涯居住できる不動産を確保しつつ、なおかつこの不動産の所有権は、最終的に財産を渡したい前妻の子、被相続人の兄弟や甥姪にあらかじめ相続させることができます。

つまり、配偶者の死亡後、配偶者の法定相続人に財産が渡るのを防げるということです。

相続税を節税したいとき

冒頭でも触れましたが、配偶者居住権を活用すれば、大幅に相続税を節税できる可能性があります。

なぜなら、配偶者居住権は、その配偶者が亡くなった場合に、相続税の課税対象にならないからです。

例えば、配偶者が死亡したとき、相続人が引き継ぐ不動産が2,000万円の場合、これに対する相続税がかかります。

また、これは一次相続ではなく二次相続であるため、相続税は高額になるおそれがあります。 ただ、このとき配偶者居住権を設定し、不動産の価値を“配偶者居住権1,000万円”と“不動産1,000円”に分けておけば、配偶者居住権が非課税である分、相続税は節税できることになります。

必ずしも相続税の節税に繋がるわけではないので注意

先ほど、配偶者居住権は相続税の節税に繋がるという話をしましたが、これは決して100%ではありません。

例えば、二次相続を行う配偶者の相続人が“小規模宅地の特例”を使えるかどうか、配偶者自身がどれくらい資産を持っているかなどによっては、あまり節税効果を得られないことも考えられます。

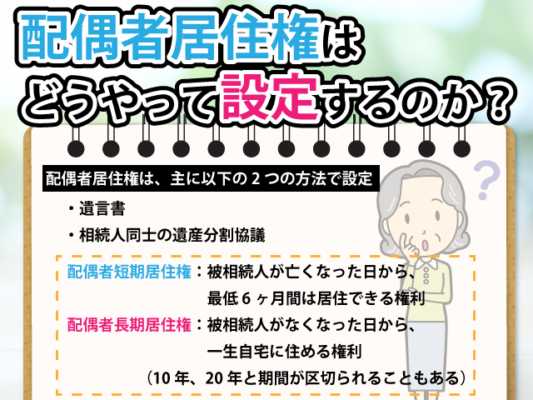

配偶者居住権はどうやって設定するのか?

配偶者居住権は、主に以下の2つの方法で設定します。

・遺言書

・相続人同士の遺産分割協議

いずれかの方法で決定した後は、配偶者居住権の登記を行います。

ちなみに、配偶者居住権には短期と長期の2種類があり、それぞれ以下のような違いがあります。

・配偶者短期居住権:被相続人が亡くなった日から、最低6ヶ月間は居住できる権利

・配偶者長期居住権:被相続人がなくなった日から、一生自宅に住める権利(10年、20年と期間が区切られることもある)

まとめ

ここまで、相続税を大幅に節税できる“配偶者居住権”について解説してきましたが、いかがでしたか?

少し複雑な部分もありますが、今後被相続人となり得る方、そしてその配偶者の方や相続人の方にとっては、非常に重要な制度だと言えます。

ただ、法律に詳しくない方が完璧に活用するのは難しいため、活用の際は弁護士や税理士などの専門家に相談することをおすすめします。