不動産活用による相続税対策「小規模宅地等の特例」について

相続時、不動産の扱いが厄介なことは多いですよね。

しかし、上手く活用できると課税額を小さくできる知識は、一般的になってきました。

不動産活用の事例の中でも、小規模宅地等の特例を利用する方法は有名ですよね。

一方でどのような方法なのか、まだ知らない人もいるはずです。

今回は、その内容について見てみましょう。

不動産活用の手法~小規模宅地等の特例とは何か?~

不動産活用における小規模宅地等の特例は、一般的な住宅よりも、投資用の不動産を持っている人は耳にする機会が多いでしょう。

そうなると、どのような不動産ならば活用できるのか、疑問に感じる人もいますよね。

不動産の所有は、持ち家があるかどうかに関わらず、多くの人を悩ませる資産の一つになります。

後から困った、分からないで損をしたということがないように確認しておきましょう。

・制度の概要

・対象となる不動産の種類

まずは、まだ知らないという人のために、基本的な部分をおさらいしたいと思います。

制度の概要

この制度は、条件を満たすことで不動産の中でも「土地」の評価額を、最大80%減額することができます。

80%となると、大きな数値になりますよね。

そうなると、相続税の課税計算をする際に、基本となる課税対象額が通常時よりも大幅に違ってくるでしょう。

なぜ、このような特例が設けられたのかというと、被相続人の今後の生活が関係しています。

そもそも相続時における不動産の価値判断は、建物は固定資産税評価額、土地は路線価を基にして考えていきます。

これらを利用しても、判断額は購入時よりも低くなりますから、現金で資産を持っておくよりも課税額を小さくすることができますよね。

ですが、いくら評価額が小さくなったとしても、不動産の価格は高額になりやすいです。

その結果、相続税の納付が困難になり、売却を検討してしまうことも少なくありません。

中には、自分の住む場所を売却して納付額の足しにするという人もいますから、住む場所を失ってしまう人もいるでしょう。

そのような状況を回避するために、設けられた仕組みだと思って下さい。

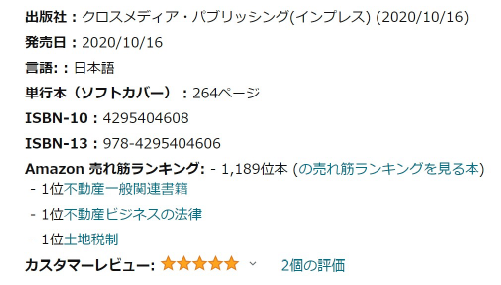

対象となる不動産の種類

ところで、全ての土地に対して特例が適用されるわけではありません。

特例が利用できる土地は、以下の内容の物になります。

|

|

種類 |

限度面積 |

減額割合 |

|

事業用 |

貸付事業用宅地等 |

200m² |

50% |

|

|

特定事業用宅地等 |

400m² |

80% |

|

|

特定同族会社事業用宅地等 |

400m² |

80% |

|

居住用 |

特定居住用宅地等 |

330m² |

80% |

上記のように、土地の使い道によって減額割合が50%~80%と違いがあるのが分かりますよね。

しかし、50%であっても、減額が受けられるならば助かるに越したことはありません。

注意点としては、それぞれの土地の活用項目ごとに限度面積がありますので、土地の大きさに関してはきちんと把握しておきましょう。

不動産活用として小規模宅地等の特例を利用する際の注意点

次は、不動産活用として実際に小規模宅地等の特例を利用する際の注意点について、いくつかお話ししたいと思います。

主な注意点は、以下の通りです。

・適用要件に該当しているか?

・納付額がゼロの場合でも、利用するなら申告は必須になる

上記2点は、適用できるかどうかに関わってくる部分になりますので、絶対に忘れないようにしておきましょう。

適用要件に該当しているか?

最初の注意点は、適用が認められる人の要件に関することです。

特例を利用できるのは、土地の条件だけではありません。

特に、居住用の土地に関しては、誰がそこに住むのかという条件もクリアしないといけないのです。

そこで必要になるのは、3つ。

①配偶者が相続をする場合

②被相続人と同居をしていた親族が相続する場合

③要件を満たす親族が相続する場合(今まで同居をしていないパターン)

上記で示した3つのうち、いずれかに該当する場合は特例の利用が認められますが、難しいのは③のパターンです。

③の要件は、基本的に同居していない親族が相続をきっかけに住むという場合になりますので、①、②のパターンと比べるとレアケースになりますよね。

レアケースであることから、裏技的な手法が使われるようになったため、現在は親族であっても適用できる条件を厳しくしています。

反対に、①、②のような場合は一般的な相続の形になりますので、適用はさほど難しくないでしょう。

納付額がゼロの場合でも、利用するなら申告は必須になる

次の注意点は、自己申告をしなければ特例は利用できないという点です。

この点は、意外とうっかりして忘れていたという人が多いですから、気をつけなければなりません。

通常の相続税の場合、納付する金額がない場合は申告する必要はありませんが、これと混同して考えてしまうと、せっかくの恩恵が受けられませんよね。

特例の利用時は、相続税の発生の有無に関わらず、きちんと申告して利用する旨を伝えるようにしましょう。

まとめ

今回は、不動産活用の手法の1つである「小規模宅地等の特例」の内容をお話ししました。

投資用不動産で注目される方法ですが、自宅でも利用できますので、対象になるかどうかは確認しておくべきです。

一方で、要件をクリアしていても、生前贈与や遺産分割協議書の作成ができなければ利用できませんから、計画的に進めていかなければなりません。

手間はありますが、その効果はどの方法よりも大きいのは明らかでしょう。